2月9日晚,海聯訊(SZ.300277)發布《海聯訊:關於公司換股吸收合併杭州汽輪動力集團股份有限公司換股實施結果、股份變動暨新增股份上市公告》,披露是次換股吸收合併將新增上市股數117490萬股,股票上市流通日期為2026年2月11日。以換股價格股測算,資產認購新增市值109.85億元。

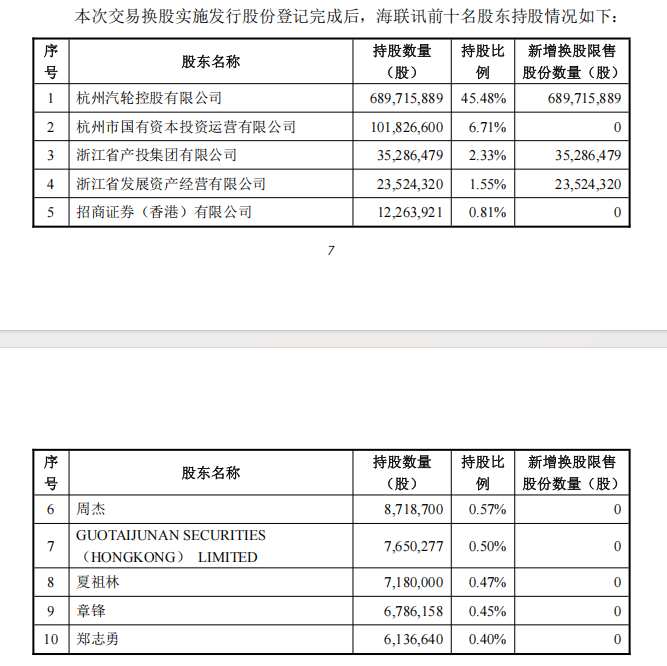

是次交易完成後,杭州市國有資本投資運營有限公司(簡稱「杭州資本」)、杭州汽輪控股有限公司(簡稱「汽輪控股」)、浙江省產投集團有限公司和浙江省發展資產經營有限公司,分別持有海聯訊6.71%、45.48%、2.33%和1.55%的股份,如上56.07%的股份自海聯訊是次發行新增股份在深交所發行結束之日起 36 個月內不得轉讓,禁售期長達3年。這將充分保護中小投資者的利益,護航股價長期表現。

截至2026年2月6日,海聯訊總股本為34170萬股,2026年2月11日,海聯訊總股本將增至151660萬股。杭汽輪原B股股東的股票賬戶中將自新增股份上市日(2026年2月 11日)起顯示海聯訊A股股票。

重大資產重組預案中,海聯訊的換股價格按照定價基準日前20個交易日的股票交易均價確定為9.56元/股。杭汽輪定價基準日前20個交易日股票交易均價為7.77港元/股。

杭汽輪B股2025年11月4日最後一個交易日股價為13.30港元/股,海聯訊2026年2月6日收盤股價為19.18元/股。從股價表現來看,市場對於是次重大資產重組反饋非常正向,在推進過程中也給兩家公司的中小股東提供了較為不錯的變現機會。

杭汽輪自1998年4月28日登錄深交所B股,上市融資額為1.712億港幣,截至2025年上半年,上市以來累計實現淨利潤95.31億元,27年已累計為股東派息高達38.56億元,分紅率超40%,為眾多投資者帶來了長期穩健的投資回報。

根據重組方案,海聯訊作為是次換股吸收合併完成後的存續公司,後續將變更公司名稱。內部業務結構來看,杭汽輪的資產、營收、純利均占存續公司的96%以上。

在全球能源結構向清潔化轉型的趨勢下,汽輪機因兼具高效能與低碳特性成為關鍵支撐技術,燃氣輪機作為高效低碳的能源轉換設備,市場需求也持續增長。根據研究數據,2018年至2022年,中國燃氣輪機行業市場規模由46.13億元增長至329.56億元,年複合增長率約為63.49%,預計2027年市場規模將達到705.26億元。而杭汽輪則是國內少數具有50MW功率F等級燃氣輪機自主化研製項目承擔能力的單位。

深交所創業板流動性佳,給予科技企業估值較高,市場溢價更為合理。高端裝備製造明星企業登錄深交所創業板,相信會給杭汽輪的原股東、海聯訊的新股東們帶來不錯的「中籤」收益。但相較於短期股價表現,更為重要的是,深交所創業板迎來了一個過往近三十年,盈利穩步增長、分紅長期穩定的優質上市公司,為長期投資者提供了一個優秀的投資標的。(記者 齊曉彤 鄧建樂)